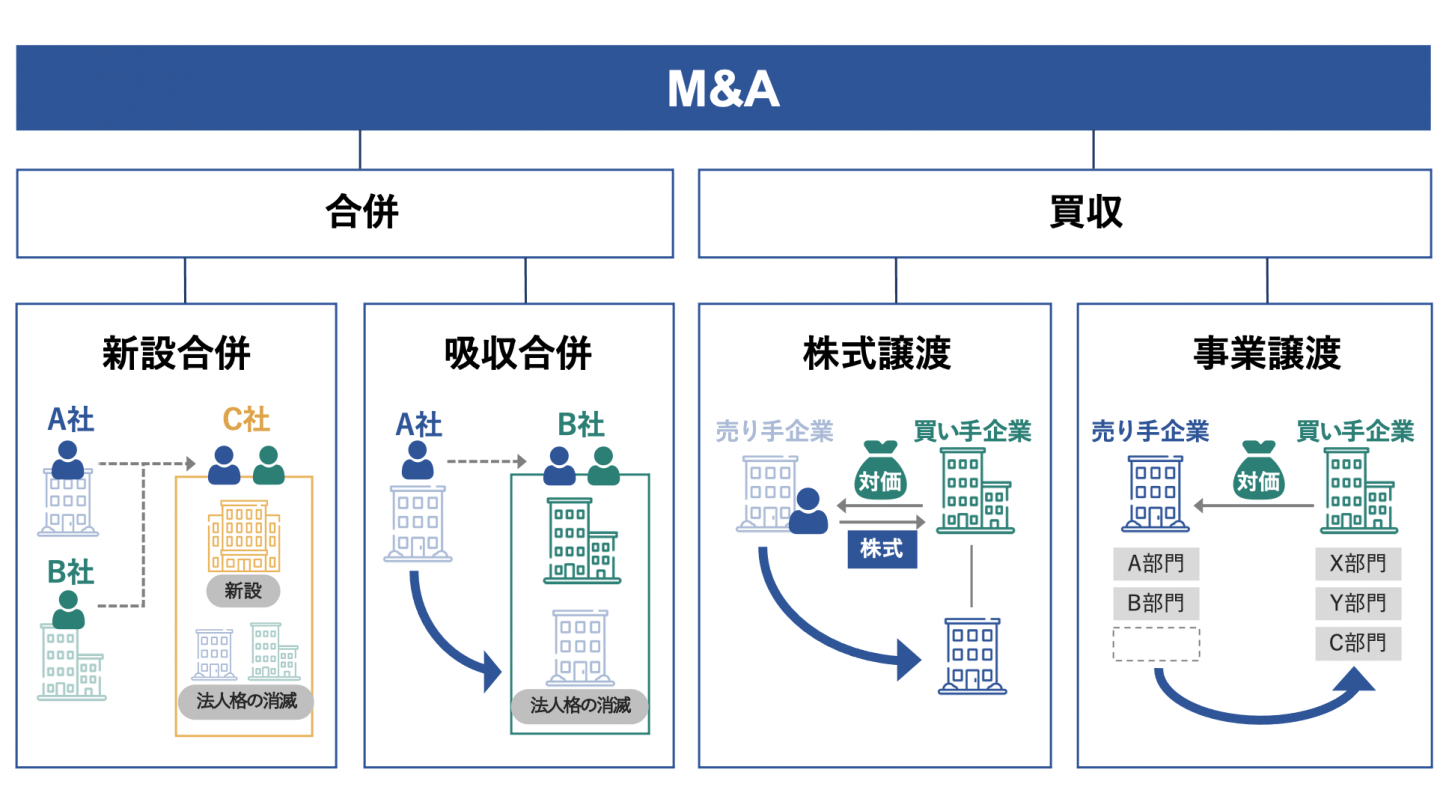

ニュース M&Aで大事なことは何ですか?. トピックに関する記事 – M&Aで考えるべきことは何ですか?

5. M&Aの買い手が持つべき心構えとは

- 買収先企業の選定

- 買収先企業の検討

- 機密情報を漏らさない

- M&A戦略の策定

- 買収先の従業員・取引先・役員のことを考える

- M&Aのタイミングを逃さない

- DDや統合プロセスの実施を忘れない

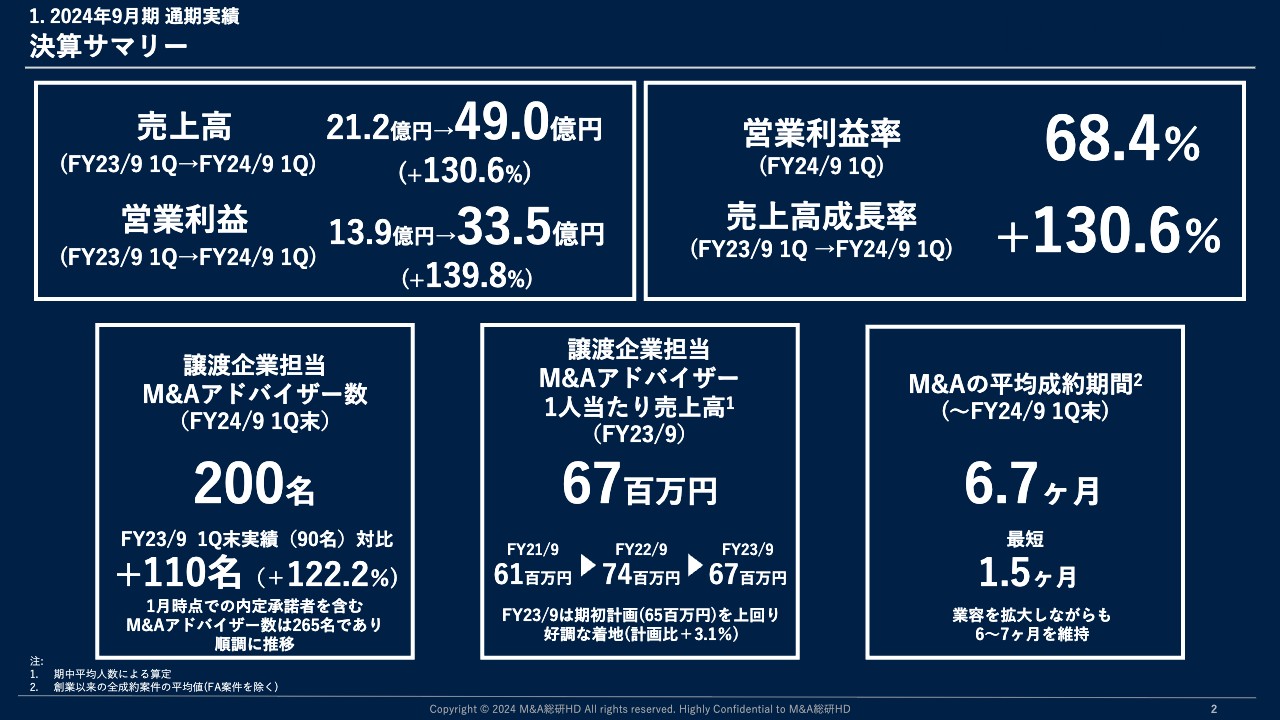

M&Aアドバイザーに求められる資質やスキルセット

- (1)迅速な問題解決能力 M&Aアドバイザーには、優先順位を素早くつける能力が不可欠です。

- (2)効果的なコミュニケーション能力と高い対人能力

- (3) ビジネスと機能領域に関する理解

- (4) 財務的洞察力

- (5)戦略的思考能力

- (6) 組織行動を理解した交渉力・動機付け

M&Aは「ビジネスの総合格闘技」と例えられることもあり、M&A人材には幅広い知識やスキルが求められます。 具体的には、M&Aの知識、財務・法務・税務の知識、ビジネススキルなどが挙げられるでしょう。 また、M&A人材にはオリジネーションからエグゼキューション、PMIまで担当した経験や実績も欠かせません。

M&Aでチェックすべき項目は?M&Aでチェックすべき調査項目

- 事業の収益性や安定性、将来性

- 市場規模・成長性

- シナジー効果

- 会計・財務の状況

- 税務の状況

- 契約・登記の状況

- 資産・知的財産の状況

- 組織構造

M&Aの強みは何ですか?

M&Aは、人材・特許・ノウハウなど技術力の源泉を取り込めるため、買い手の技術力・研究開発力が向上する点もメリットです。 先進国における消費者ニーズの多様化を背景として、特に近年では一般消費者向けの市場で製品のライフサイクル(寿命)が短くなっています。譲渡企業のM&Aの多くは後継者不在の解決や事業承継、経営者利益を獲得するためといった理由です。 一方、譲受企業は事業拡大や新規事業への参入などのためにM&Aを実施します。 特に譲渡企業においては、M&Aによって第三者に承継することで、後継者が不在であっても事業を存続できます。

M&Aアドバイザリーに必要なスキルは?

M&Aアドバイザリーには、高いレベルのM&A関連知識やファイナンス知識が必要です。 また、それを活かせるだけの体力や瞬発力、分析力、資料作成スキル、コミュニケーション能力を備えていることが求められます。

M&A(Mergers and Acquisitions:企業合併・事業買収)がその目的を達成するよう、法律、財務などの専門スキルを活用して、対象企業・事業の選定から、交渉、契約締結に至るまでのプロセスを適切に進捗管理する。 M&Aを検討する企業との相談を行う。

M&Aアドバイザーの学歴は?

M&Aアドバイザリーの採用でも学歴を重視するというわけではありません。 しかし、結果的に採用された人の学歴を見てみると、東大・京大・一橋・東工大・早慶が大部分を占めています。 FAの採用側としては高学歴を求めているわけではありませんが、頭の回転がはやい応募者を求めています。 という特徴があるからです。1 M&Aでの買手側の注意点

- 1.1 M&Aの目的が明確化できていない状態でのM&Aを実行しない

- 1.2 譲渡企業を慎重に選定する

- 1.3 デューデリジェンス(買収監査)が不十分なままM&Aを実行しない

- 1.4 M&Aによる統合後のプロセス(PMI)を大事にする

- 1.5 従業員離職や業績悪化を起こさない

例えば、買収する企業の3年後の営業利益を3億円にすることをM&Aの目的とした場合、3年後の営業利益が2.4億円超になればM&Aが成功と定義します。

一方、デメリットとしては、取引条件が変更になったり、買い手側、あるいは売り手側のどちらかと、もう一方の取引先が競合関係にある場合に取引が継続できなくなってしまう、また、売り手側の事業の一部が廃止になって、これまでと同じ商品やサービスが利用できなくなってしまうといったこともあります。

M&Aの大手5社は?12月にかけて取り組みの詳細を検討し、2022年1月から全国に約300社あるとされるM&A仲介事業者を中心に入会を募る。 設立したのは一般社団法人M&A仲介協会(東京・千代田)。 日本M&Aセンターのほかストライク、M&Aキャピタルパートナーズ、オンデック、名南M&Aの計5社の代表者らが設立時の役員となる。

M&Aで社長がどうなるのか?M&Aで会社譲渡を行うと、会社の【経営権が買い手企業】へ引き継がれます。 会社はこの時点で、新しい会社のものです。 その時、今まで代表だった前社長は退任します。 その代わり、買い手先の企業から新しく代表取締役や事業責任者となる方が就任する事が多いです。

M&A仲介に必要なスキルは?

M&Aコンサルタントにはまず、M&Aに関する知識や経営や財務など幅広いスキルが必要です。 このほかにも、買収先と売却先にとって利益を出す必要があることから、分析力また交渉力が重要です。 また、分析をした内容を提示するための資料作成や判断力などさまざまなスキルが求められます。

M&Aの成功を左右する存在である以上、M&Aアドバイザーには会計などの専門知識だけでなく、事業の理解力や案件のハンドリング力など、幅広い能力が求められます。 したがってM&Aアドバイザーになりたい方は、資格などを取得して専門性を高めると同時に、ヒューマンスキルや思考力といった部分も磨く必要があるでしょう。日本M&Aセンターは有価証券報告書にて平均年収を掲載しています。 有価証券報告書によれば、2021年3月期における日本M&Aセンターの平均年収は1,243万円(平均年齢: 34.3歳)と非常に高い水準です。2022年発表の有価証券報告書によると、平均年収は2,688万円で、過去5年間の平均年収は2,624万円でした。 M&Aキャピタルの平均年齢は30代前半がメインであり、民間給与実態統計調査の平均である414万円と比較すると約5倍の金額です。